一、背景

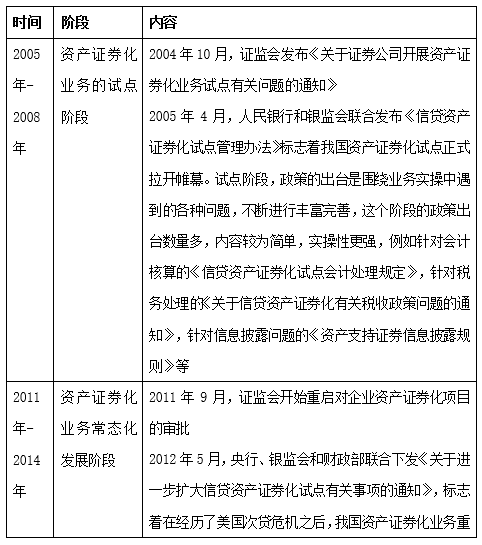

表格1 资产证券化发展历程

二、定义及其他

(一)定义

资产证券化是指把能产生未来现金流的资产打包建立资产池,并通过结构化方式进行增信,将其变成可在金融市场上发行和流通的证券的方式。广义的资产证券化是指某一资产或资产组合采取证券资产这一价值形态的资产运营方式,它包括以下四类:实体资产证券化、信贷资产证券化、证券资产证券化、现金资产证券化。狭义的资产证券化是指信贷资产证券化。

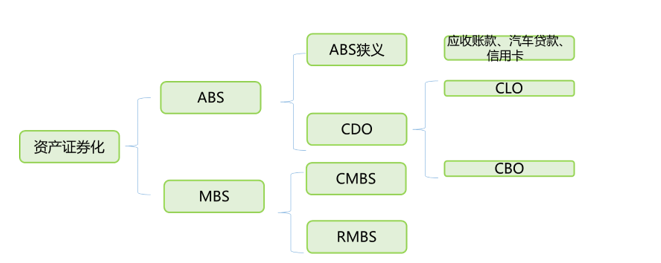

(二)类型

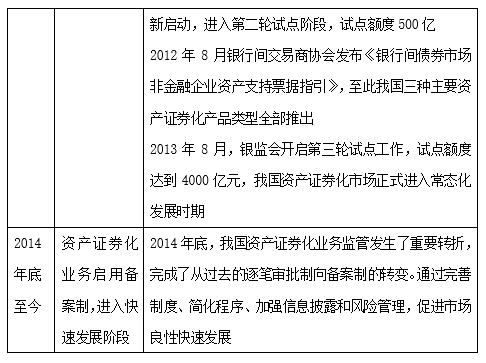

表格2 资产证券化分类概念表

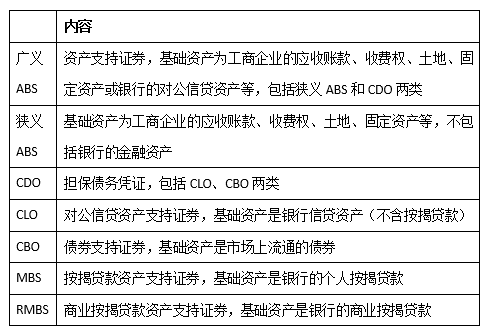

图1 资产证券化分类图

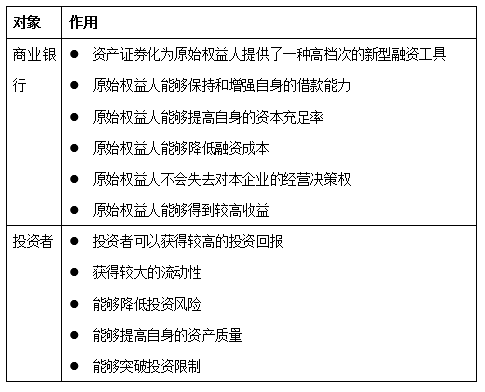

(三)作用

表格3 资产证券化对商业银行、投资者的作用

(四)本质

资产证券化业务的实质是将基础资产产生的现金流包装成易于出售的证券,将可预期的未来现金流立即变现,所以可预期的现金流是进行证券化的先决条件。由于证券化的是资产所产生的现金流而不是资产本身,所以基础资产也不一定具有物质形态,只要能带来稳定的现金流即可,如应收帐款等。对于融资者而言,资产证券化业务是一种债务融资;对于投资者而言,资产证券化产品是一种固定收益品种。

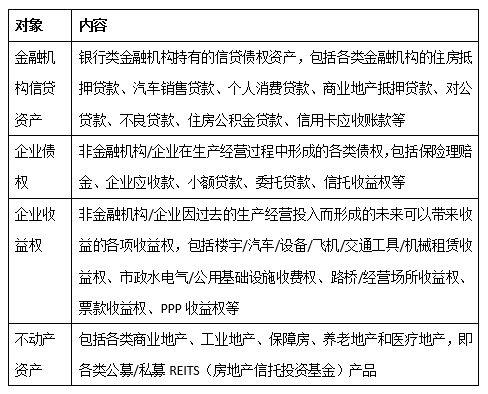

(五)可证券化的“资产”类别

表格4 可证券化的“资产”类别

三、现状

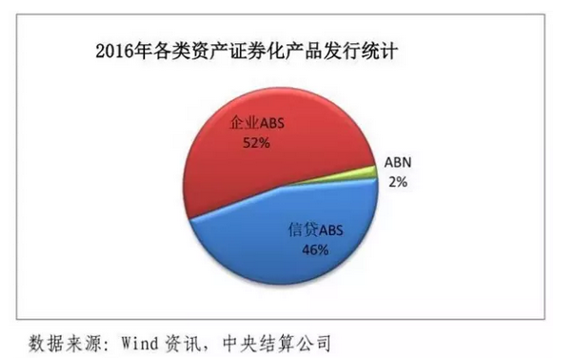

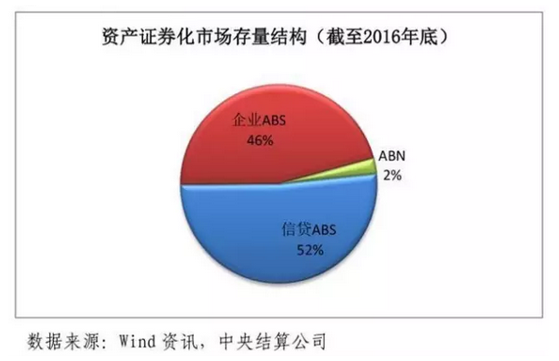

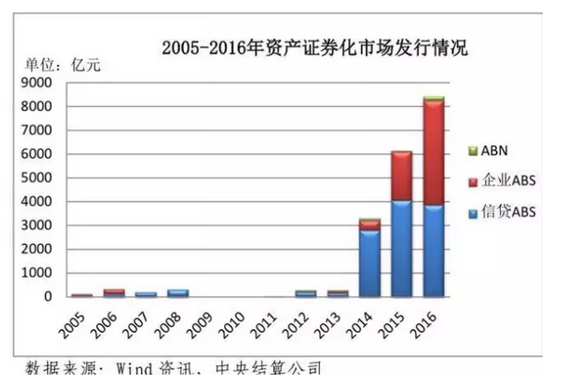

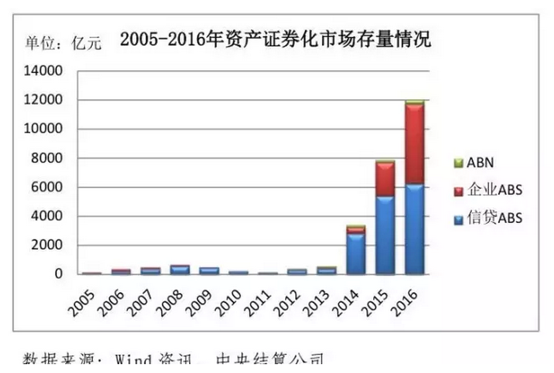

2016年,全国共发行资产证券化产品8420.51亿元,同比增长37.32%;市场存量为11977.68亿元,同比增长52.66%。

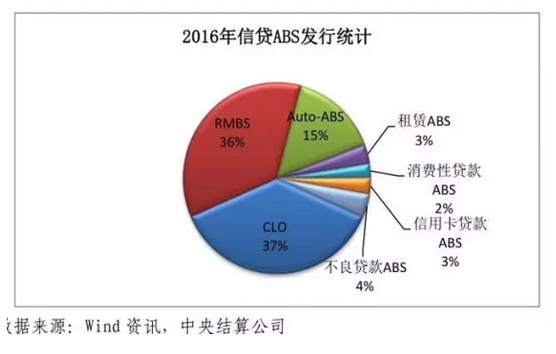

其中,信贷ABS发行3868.73亿元,同比下降4.63%,占发行总量的45.94%;存量为6173.67亿元,同比增长14.74%,占市场总量的51.54%。

企业ABS发行4385.21亿元,同比增长114.90%,占发行总量的52.08%;存量5506.04亿元,同比增长138.72%,占市场总量的45.97%;

资产支持票据(以下简称“ABN”)发行166.57亿元,同比增长375.91%,占发行总量的1.98%;存量297.97亿元,同比增长87.52%,占市场总量的2.49%。

从全年情况看,资产证券化市场延续快速增长态势。值得注意的是,2016年以前,信贷ABS发行规模一直占据较大比重;2016年企业ABS发行规模大幅跃升,较2015年翻番,取代信贷ABS成为发行量最大的品种。

图2 2016年各类资产证券化产品发行统计

图3 资产证券化存量结构(截止2016年底)

图4 2015—2016年资产证券化市场发行情况

图5 2015—2016年资产证券化市场存量情况

图6 2016年信贷ABS发行统计

图7 2016年企业ABS发行统计

四、问题

资产证券化的结构相对简单

二级市场交易不活跃,银行互持现象严重

证券化处于试点阶段,政府干预色彩浓

商业银行缺乏积极性

五、趋势

产品发行明显加速

基础资产呈多元化,但仍以信贷资产为主

信贷资产行业分布以传统行业为主

信贷资产集中于发达地区

发行利率多为浮动利率

基础资产以优质资产为主

六、模式

(一)模式

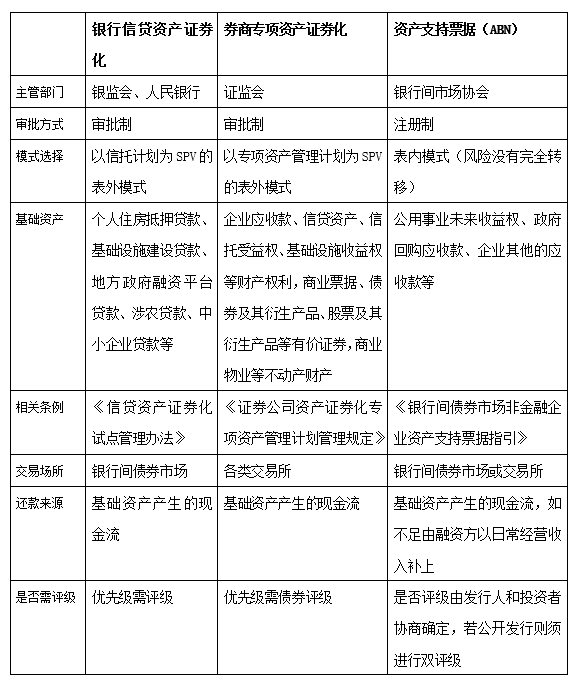

在银监会备案、央行审批/注册的信贷资产证券化

在基金业协会备案的证券公司、基金子公司的企业资产证券化

在中国银行间市场交易商协会注册发行的资产支持票据(类资产证券化)

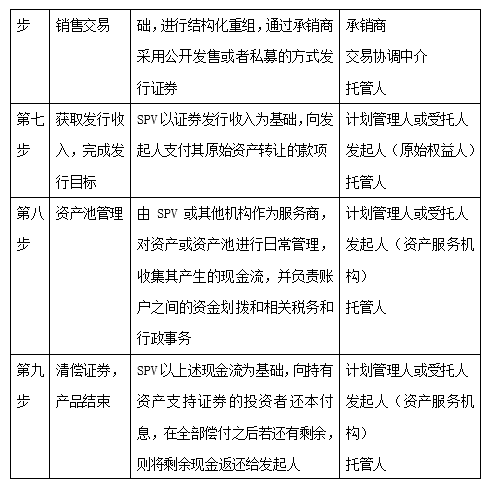

1、信贷资产证券化

银行业金融机构作为发起机构,将信贷资产信托给受托机构,由受托机构以资产支持证券的形式向投资机构发行受益证券,以该财产所产生的现金支付资产支持证券收益的机构性融资活动。

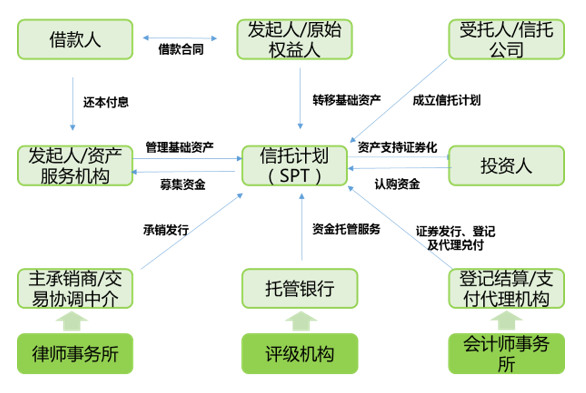

2、企业资产证券化

券商(基金子公司)专项资产管理计划,是企业资产证券化在当前试点期间的表现形式,具体指证券公司面向境内机构投资者推广资产支持收益凭证,设立专项资产管理计划,用所募集的资金按照约定购买原始权益人能够产生可预期稳定现金流的特定资产(即基础资产),并将该资产的收益分配给收益凭证持有人。

3、资产支持票据(ABN)

是指非金融企业在银行间债券市场发行的,由基础资产所产生的现金流作为还款支持的,约定在一定期限内还本付息的债务融资工具。资产支持票据的本质是非金融企业类资产证券化,是将特定资产的未来现金流在当前变现的一种融资工具。

表格5 国内资产证券化模式比较

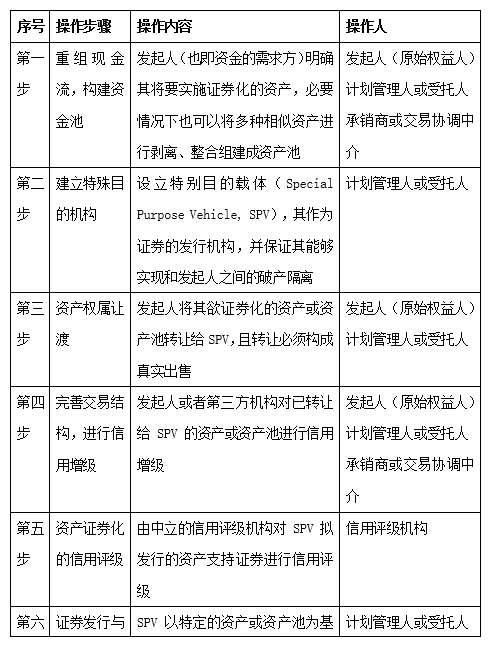

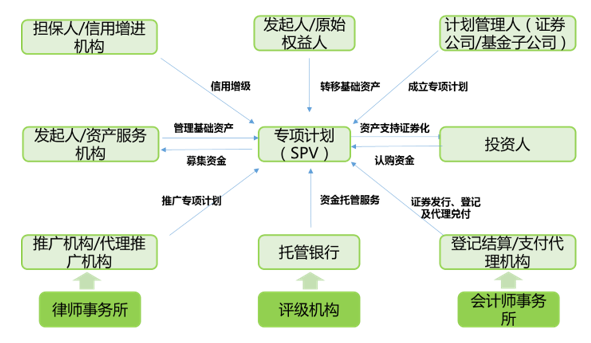

(二)流程

表格6 资产证券化流程

(三)一般结构

图8 信贷资产证券化主要结构

图9 企业资产证券化主要结构

七、案例

(一)标准REITs

如开元REITs和春泉REITs,均在香港上市

开元REITs。2013年7月在香港上市,基础资产为浙江开元集团旗下4家五星级酒店和1家四星级酒店。实际发行25%的基金份额,发行价为3.5港元,募集资金6.75亿港元,预期回报率为7.8%,由开元集团做担保,如达不到预期收益率,则由开元集团补足。从投资人的结构来看,公众持有人比例为32.42%、凯雷28.39%、浩丰国际39.20%。

春泉REITs。2013年11月在香港发售,管理人为春泉资产管理有限公司,基础资产为北京华贸中心两座写字楼及地下停车位,发售定价为每单位基金份额3.81港元,募集资金规模为16.74亿港元,预计年化收益率为4.94%-5.23%。

(二)专项资产管理计划

目前来看,专项资管计划是实现企业资产证券化的一种可行途径。如欢乐谷主题公园入园凭证收入专项资管计划、海印股份专项资管计划等。

欢乐谷主题公园入园凭证专项资管计划。2012年11月,欢乐谷主题公园入园凭证专项资管计划发行,管理人为中信证券,募资总规模为18.5亿元,其中优先级受益凭证规模为17.5亿元,信用评级为AAA;次级受益凭证规模为1.0亿元,由华侨城A全部认购,期限不超过5年。华侨城A的母公司华侨城集团公司为该资管计划提供不可撤销连带责任担保。

海印股份专项资管计划。2014年8月,广东海印集团设立专项资产管理计划,以旗下15家商业物业经营收益权为基础资产,募资总规模15亿元。其中优先级资产支持证券14亿元,由符合资格的机构投资者认购;次级资产支持证券1亿元,由公司代表原始权益人全额认购。海印集团对该资产管理计划进行担保,如基础资产未来现金流不足以偿付本金和预期收益,则由海印集团进行差额补足。2014年9月,海印股份专项资管计划在深交所挂牌交易。